[스페셜경제=윤성균 기자]한국수출입은행(이하 수은)은 20일 저녁 전세계 투자자들을 대상으로 미달러화 7억달러, 유로화 7억유로 등 총 14억6000만달러(1조8000억원 상당) 대규모 외화채권 발행에 성공했다고 21일 밝혔다.

이 중 유로화 채권은 ‘그린본드’로, 코로나19 확산 이후 한국계 기관이 발행한 첫 유로화 채권이다.

그린본드는 채권발행으로 확보한 자금의 용도를 대체에너지, 기후변화 대응 등 저탄소·친환경산업 지원에 한정시키는 특수목적채권이다. 발행기관은 국제공인기관의 녹색인증을 필요로 한다.

수은은 이번 발행으로 유로화 채권시장에서 지난 2016년부터 5년 연속 발행에 성공했다.

이번 채권 발행에는 미달러화에 240개, 유로화에 224개의 투자자가 참여하여 51억달러 및 32억유로의 투자 주문이 쇄도했다. 이에 수은은 금리를 최초 제시금리 대비 각각 40bps, 35bps 축소하는데 성공했고, 규모도 당초 예상에서 각각 2억달러, 2억유로 늘려 발행했다.

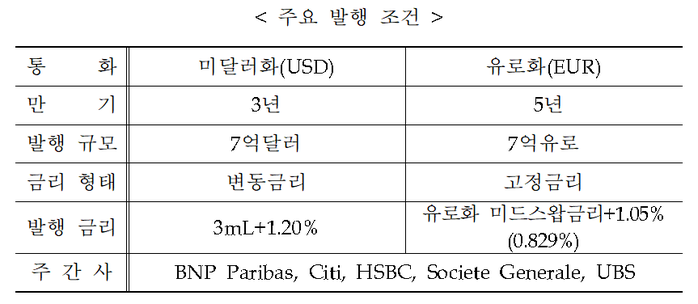

금리는 미달러화 만기 3년 변동금리 채권의 경우 3개월 리보금리에 1.20%를 더한 수준에서, 유로화 만기 5년 고정금리 채권의 경우 유로화 미드스왑금리(△0.221%)에 1.05%를 더한 0.829%로 결정됐다.

수은은 이번에 발행한 외화채권 대금을 활용해 코로나19 사태로 어려움을 겪고 있는 우리 기업의 해외진출 지원에 적극적으로 나설 예정이다. 이 중 유로화 그린본드 대금은 신재생에너지, 2차전지 등 친환경산업 프로젝트 지원에 전액 사용할 계획이다.

수은 관계자는 “코로나19 확산 이후 지속되는 금융시장 불안에도 불구하고 한국물에 대한 투자 수요가 여전히 견고함을 확인한 데에 의미가 있다”면서 “미달러화 및 유로화 채권 발행을 계획하고 있는 국내기관에 한국물 벤치마크를 제시하고, 미달러화와 더불어 유로화 시장이 한국계 기관의 외화조달시장으로서 활용될 수 있는 계기를 마련했다”고 말했다.

(사진제공=한국수출입은행)

스페셜경제 / 윤성균 기자 friendtolife@speconomy.com